2025年国内显示面板电源管理芯片市场规模将达到65亿人民币

2025年国内显示面板电源管理芯片市场规模将达到65亿人民币

电源管理芯片,主要是指管理电池与电能的电路,是电子设备中的关键器件。按照功能分类,电源管理芯片主要功能包括电池的充放电管理、监测和保护、电能形态和电压/电流的转换(包括AC/DC转换,DC/DC转换等形态)等。按照产业类别分,则电源管理芯片属于半导体模拟芯片。

电源管理芯片应用场景广泛,涉及工业控制、汽车电子、网络设备、消费电子、移动通信、智能家电等众多领域。得益于下游应用领域广阔,且相关终端市场的快速发展,同时叠加半导体缺货影响,电源管理芯片市场在2021年获得了长足的发展。

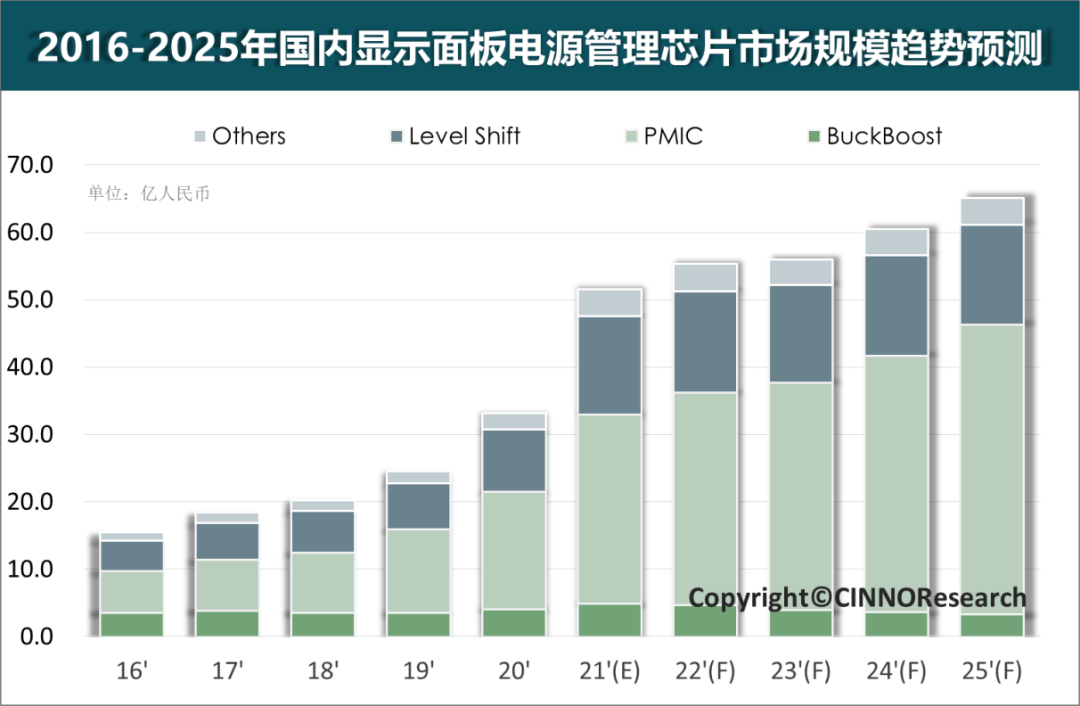

显示面板电源管理芯片是电源管理芯片市场中的重要细分市场,根据CINNO Research统计数据显示, 2021年国内显示面板电源管理芯片市场规模约为52亿人民币,2025年预计将达到65亿人民币。

图示:2016-2025年国内显示面板电源管理芯片市场规模趋势预测,来源:CINNO Research

显示面板电源管理芯片包括集成Power(PMIC)、LDO、BuckBoost、OP、Level Shift和LED Driver 等产品分类。一般的PMIC是专用于显示面板的电源IC,而LDO、BuckBoost等为通用电源IC,应用领域更广。

显示面板电源管理芯片在面板显示中有各不同功能及应用:

PMIC是内部集成有DC-DC、Buck、Boost、LDO、OP等模块的多路供电输出Power IC,可提供面板VCOM(公共电压)、VGH(Gate打开电压)、VGL(Gate关闭电压)、AVDD和AVEE(Source DAC电压),部分集成Power还可输出Gamma电压以及LED Driver电压等等,给面板提供各供电电压;

BuckBoost主要功能是输出AVDD和AVEE(Source DAC电压),给Source IC供电,多用于对集成Power的补充供电或者小尺寸集成显示驱动芯片的外置Power;

LevelShift主要功能是电平转换,在GOA技术面板中用于提供GOA控制电压。

从应用领域看,在AMOLED手机、智能手表应用中主要会用到PMIC电源芯片;在笔记本电脑NoteBook中主要应用PMIC电源芯片、LevelShift和LED Driver; 在桌上显示器Monitor、电视TV产品等大尺寸应用中主要会用到PMIC电源芯片和LevelShift以外,通常还会使用OP放大器。

Buck和LDO主要功能为对PMIC芯片的补充供电,包括TCON输入电压(系统输入电压高于TCON供电电压时) 、Source输入电压(系统输入电压高于Source供电电压时)、Gate输入电压(系统输入电压高于Gate供电电压时),或者给创新设计增加芯片供电(如MCU)等等。

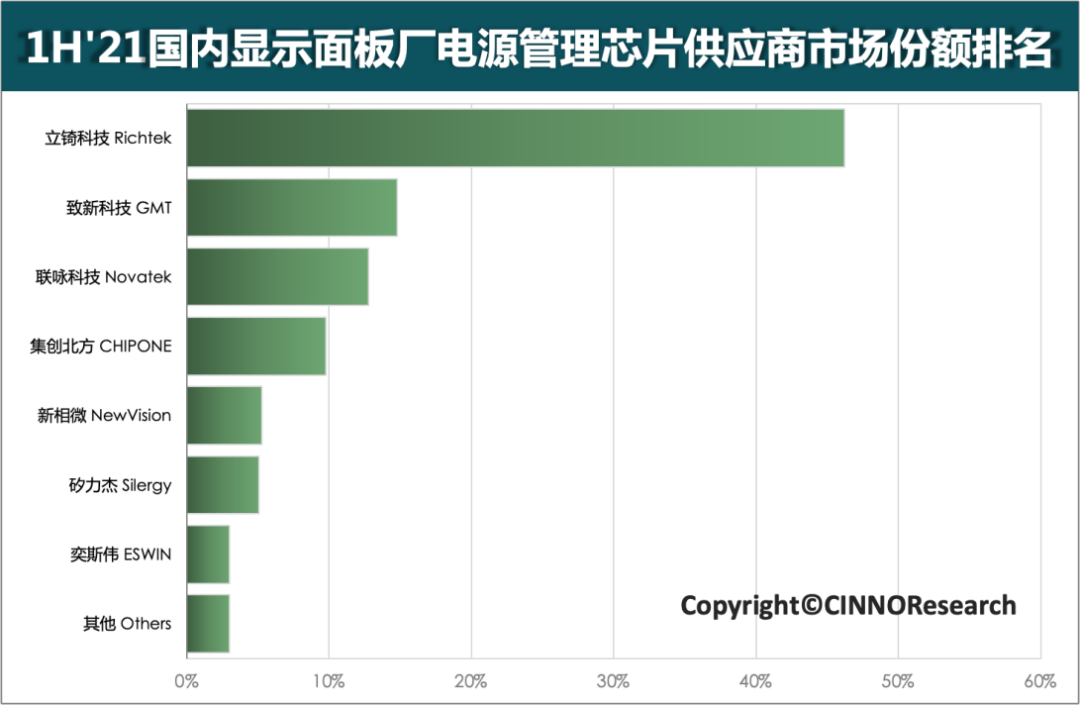

2021年上半年国内显示面板厂电源管理芯片供应商市场份额排名

目前,全球主要电源管理芯片厂商仍为全球知名大厂,IDM厂商如德州仪器TI、英飞凌Infineon、亚德诺ADI、意法半导体STMicroelectronics、恩智浦NXP、安森美ON Semiconductor、瑞萨Renesas、微芯Microchip、罗姆半导体ROHM等,IC设计大厂如高通Qualcomm、联发科MTK等也占据了一定的市场。

在显示面板电源管理芯片领域,由于显示产业主要集中在日韩及中国大陆和台湾地区,因此其相关电源管理芯片厂商也以早年间发展起来的台系厂商为主。不过,随着近几年中国大陆芯片设计公司的成长,本土厂商的市场份额也在快速增长。

根据CINNO Research统计数据显示,2021年上半年国内显示面板厂电源管理芯片供应商前三大厂商分别为立锜科技RICHTEK、致新科技GMT和联咏科技NOVATEK,三者合计市场份额约达74%。

图示:1H'21国内显示面板厂电源管理芯片供应商市场份额排名,来源:CINNO Research

国内本土显示面板电源管理芯片厂商主要分为两类厂商,一类是聚焦在显示产业,同时具备显示驱动芯片产品和显示面板电源管理芯片产品的设计研发能力,代表企业如集创北方CHIPONE、新相微 NewVision和奕斯伟ESWIN,分别为2021年上半年国内显示面板厂电源管理芯片供应商的第四、第五和第七名;另一类则为专业模拟芯片厂商,专注在混合信号和模拟芯片领域,如矽力杰SILERGY,为2021年上半年国内显示面板厂电源管理芯片供应商的第六名。

因此,根据CINNO Research统计数据,2021年上半年国内显示面板厂电源管理芯片的国产化率已经达到了约24%。随着国内市场需求的持续增长,及本土芯片厂商研发实力的提升,未来显示面板厂电源管理芯片的国产化率将不断扩大。

全球显示驱动芯片及电源管理芯片分析报告

第一章 半导体及集成电路行业综述

第二章 集成电路设计行业市场综述

一、集成电路设计行业发展概述

二、集成电路设计行业市场分析

第三章 显示驱动芯片市场综述

一、显示驱动芯片行业简介

二、显示驱动芯片市场发展综述

三、显示驱动芯片市场需求趋势分析

1. 显示驱动芯片主要应用市场趋势分析

1.1全球及中国大陆穿戴市场显示驱动芯片市场需求趋势

1.2全球及中国大陆手机市场显示驱动芯片市场需求趋势

1.3全球及中国大陆个人电脑市场显示驱动芯片市场需求趋势

1.4全球及中国大陆电视及商显市场显示驱动芯片市场需求趋势

1.5全球及中国大陆车载工控应用市场显示驱动芯片市场需求趋势

2.1全球及中国大陆TFT-LCD驱动芯片市场需求趋势

2.2全球及中国大陆TDDI驱动芯片市场需求趋势

2.3全球及中国大陆AMOLED驱动芯片市场需求趋势

四、全球驱动芯片设计公司竞争力分析

3.1全球及中国大陆穿戴显示驱动芯片市场竞争格局分析

3.2全球及中国大陆手机显示驱动芯片市场竞争格局分析

3.3全球及中国大陆个人电脑显示驱动芯片市场竞争格局分析

3.4全球及中国大陆电视及商显显示驱动芯片市场竞争格局分析

3.5全球及中国大陆车载工控应用显示驱动芯片市场竞争格局分析

第四章 显示面板电源管理芯片行业分析

一、电源管理芯片简介

二、全球及中国大陆显示面板电源管理芯片市场规模分析

三、全球显示面板电源管理芯片市场竞争格局分析

本篇文章来源于微信公众号: CINNO